2025年に入ってから世界中のマーケットが下落傾向にあります。

多くの方が投資をしている米国株の代表的な株価指数であるS&P500は20%下落しました。

このような暴落が起きると、「投資なんてしなければよかった」と思う方がたくさんいらっしゃいますが、暴落は定期的に起こるため、あらかじめの準備が必要です。

そこでこの記事では、投資から退場しないための5つの心得について徹底的に解説をしていきます。

わかりやすく解説をしますので、ぜひ参考にしてみてください!

Contents

投資から退場しない心得その1:暴落に備えて現金や債券、金(ゴールド)を保有しておく

株式などは常に上昇するわけではありません。

時に大きな暴落が訪れることもあります。

そんな時、現金や債券、金(ゴールド)をある程度持っていると、精神的な余裕が生まれるだけでなく、チャンスをつかむこともできます。

普段から投資資金の一部を現金や債券、金(ゴールド)で保有しておくことで、いざという時の「弾薬」となります。

株価が大きく下がった時、多くの人がパニックになる中、冷静に割安になった株を買い増すことができるのです。

特に金(ゴールド)は「有事の際の金」といわれており、株式相場が荒れている時に上昇する傾向にあります。

ここ1年の金のチャートです。

このように金(ゴールド)は株式が弱いときも強い傾向にあるため、ポートフォリオに組み入れておきましょう。

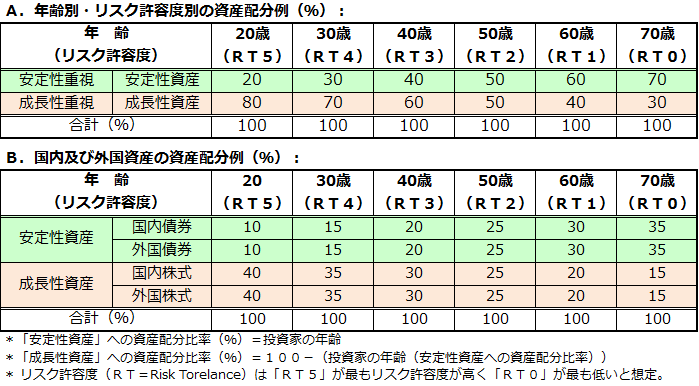

リスク資産の比率は、自分の年齢やリスク許容度によって調整するべきです。

若く時間がある投資家なら現金比率を低めに、引退が近い人は高めに設定するのが一般的です。

また、現金を持ちすぎることにもリスクがあります。

インフレによって現金の価値は目減りしていくからです。

投資に長く関わってきた投資家たちは、こうした暴落を何度も経験し、それを乗り越えてきました。

彼らが常に余力を残しておくのには理由があるのです。

結局、投資の世界では準備が成功を左右します。

投資から退場しない心得その2:余剰資金で投資する

投資で最も大切なことの一つは、生活に必要なお金とは別の余剰資金で行うということです。

明日の食費や来月の家賃に使うお金で株を買うのは、精神的にも経済的にも大きなリスクを伴います。

余剰資金とは、万が一失っても日常生活に支障をきたさないお金のことです。

理想的には、まず生活防衛資金として3〜6ヶ月分の生活費を普通預金などで確保しておき、その上で残ったお金を投資に回すべきでしょう。

なぜなら、株式市場は予測不可能な動きをすることがあり、必要なタイミングでお金を引き出せない可能性があるからです。

急な出費が必要になったとき、相場が下落している最中に株を売らざるを得なくなれば、大きな損失につながります。

また、余剰資金で投資することで、相場の下落時にも冷静な判断ができます。

「このお金は失っても大丈夫」という安心感があれば、パニック売りを避け、長期的な視点を保ちやすくなります。

若い人ほど「今は使わないお金だから」と投資に回せる余地は大きいかもしれませんが、将来のライフイベント(結婚、出産、住宅購入など)も見据えた上で、本当の意味での「余剰」を見極めることが大切です。

結局のところ、投資を長く続けるためには、無理のない範囲で始め、少しずつ資産を育てていく姿勢が重要なのです!

投資から退場しない心得その3:借金で投資をしない

投資において最も危険な行為は、借金をして株などを買うことです。

儲かりそうな銘柄を見つけたとき、手持ちの資金以上に投資したい誘惑に駆られることがあります。

しかし、これは投資ではなく、ギャンブルに近い行為だと認識すべきです。

借金で株などを買うと、心理的なプレッシャーが非常に大きくなります。

返済の期限がある中で、株価が思うように上がらなければ焦りが生じ、冷静な判断ができなくなります。

結果として、損切りすべき状況なのに、損切りができなくなったり、逆に少しの利益が出た時に早く売ってしまったりと、感情的な取引につながりがちです。

さらに、株式市場が予想外の下落に見舞われた場合、借金の返済と株の損失という二重の負担を背負うことになります。

これは多くの投資家を市場から強制的に退場させる主な原因の一つです。

特に注意したいのが、信用取引で、少ない資金で大きな取引ができる反面、リスクも倍増します。

経験豊富な投資家でさえ、レバレッジをかけすぎて資産を失ったケースは数えきれません。

借金なしの投資は、心に余裕をもたらし、より良い投資判断につながるのです。

スポンサーリンク

投資から退場しない心得その4:長期視点を持ち続ける

投資の世界では、「時間」こそが最大の味方です。短期的な株価変動に一喜一憂するのではなく、5年、10年、あるいはそれ以上の長期視点で投資することが、成功への近道となります。

歴史を振り返ると、S&P500指数は短期的には大きく変動することがありますが、10年以上の期間で見ると、ほぼすべての期間でプラスのリターンを残しています。

長期視点のメリットは、複利効果を最大限に活かせることです。

例えば年率10%で成長する投資先は、7年で資産が約2倍、15年で約4倍、25年で約10倍になる計算です。この複利の魔法は、時間があってこそ威力を発揮します。

「長期投資」は単に「買ったら放置」することではありません。定期的に投資先企業の状況を確認し、投資理由が崩れていないかをチェックすることも大切です。

ただし、短期的な業績の変動と長期的な競争力の低下は区別して考える必要があります。

結局のところ、投資で成功するための秘訣は、日々のニュースに惑わされず、静かに時間の力を味方につけることなのです。

投資から退場しない心得その5:調整局面は買い場と捉える

株式市場は常に上昇するわけではなく、時に10〜20%程度の「調整」と呼ばれる下落があります。

多くの投資家はこうした局面で不安を感じ、売却を検討しがちですが、長期投資家にとって調整局面はむしろ絶好の「買い場」と捉えるべきです。

調整は株式市場の健全な一部です。急騰した相場が一息つき、過熱感を和らげる役割を果たします。

歴史的に見ると、例えばS&P500は数年に1回程度の10%超の調整を経験していますが、長期的には上昇トレンドを維持しています。

調整局面を買い場として活用するには、あらかじめ「買い増しリスト」を作っておくと良いでしょう。

「この株が〇%下がったら買い増したい」という銘柄と価格帯をリストアップしておけば、相場が下落した際にも冷静な判断ができます。

また、全ての資金を一度に投入するのではなく、調整の深さに応じて段階的に買い増す「ドルコスト平均法」も効果的です。

例えば、10%下落で予定資金の3分の1、15%で次の3分の1、20%で残りを投入するといった具合です。

これにより、さらなる下落リスクに備えながらも、確実に安値圏で買い増せます。

ただし、調整と本格的な暴落を区別することも重要です。

経済の実態が急速に悪化している場合や、保有銘柄のファンダメンタルズが崩れている場合は、単なる「買い場」と楽観視せず、慎重な判断が必要です。

長期投資で成功した多くの投資家は、「他人が恐れるときに貪欲になれ」というウォーレン・バフェットの言葉を実践しています。

相場の下落に動じず、むしろチャンスと捉える心構えが、長期的な資産形成には不可欠なのです。

▼投資初心者の方は、以下の記事もあわせて参考にしてください。

-

-

参考新NISAとは?初心者向けポイント&おすすめ証券会社を紹介!

多くの方がご存じの通り、2024年からNISA制度は大きく改正され、「新NISA」がスタートしました。 これにより、非課税枠が大幅に拡大され、より使いやすくなっています。 今回は、これから投資を始めた ...

続きを見る

-

-

参考初心者におすすめの投資と資産形成!節約・貯金の始め方もわかりやすく解説

投資も気になるけど、やっぱり節約や貯金も大事そう…。 そんな風に感じている方へ向けて、この記事では【運用・節約・貯金】の3つの視点から、初心者がムリなくお金を増やしていく方法をわかりやすくご紹介します ...

続きを見る

実体験から学んだ「冷静さ」の大切さ

私自身、これまで株では大きな損をしたことはありません。

しかし、今年のように株価が不安定になると、「このまま保有していて大丈夫かな…」と迷う瞬間もありました。

実際、私の知人は相場の下落局面で何度も損切りを繰り返し、結果的に大きな赤字を抱えてしまったそうです。

その話を聞いたとき、「やっぱり感情で動いたらダメなんだ」と改めて実感し、冷静に運用を続けることの重要性を再認識しました。

感情に流されず、長期目線を持ち続けることで、結果的に「退場しない投資家」として歩み続けられるのだと、身をもって感じています。

まとめ

今回は投資から退場しないための5つの心得について解説をしました。

現在のような暴落が起きると多くの投資家たちは怖がりパニック売りを起こします。

実際に、私の周囲の人たちも一部は投資から撤退しました。

しかし、それでは長期的に見て投資で勝つことができません。

ぜひ今回の記事を参考にしていただき、投資から退場しないための事前準備をしっかりとしておくようにしましょう!